Trước, trong giai đoạn 1991 – 1997, khi làn sóng vốn đầu tư trực tiếp nước ngoài ( FDI ) đổ vào Việt Nam lần đầu kể từ khi Luật Đầu tư nước ngoài có hiệu lực, một làn sóng M&A nhằm nhanh chóng chiếm lĩnh thị trường Việt Nam cũng diễn ra mạnh mẽ.

Thời điểm đó, trong thị trường sản phẩm chăm sóc răng miệng, P/S của Công ty Hóa phẩm P/S và Dạ Lan của Công ty TNHH Hóa mỹ phẩm Sơn Hải chiếm tới 95% thị phần kem đánh răng Việt Nam.

Trước cuộc đổ bộ của các ông lớn, khi P/S đã về tay Unilever với giá trị thương vụ lên tới 5 triệu USD, Dạ Lan cũng chấp nhận “bán mình” cho Colgate Palmolive do thấy không có khả năng cạnh tranh trực tiếp với ông lớn này.

Năm 1998, Dạ Lan chính thức về tay Colgate Palmolive với giá hơn 3 triệu USD.

“3 triệu USD để mua một thương hiệu chiếm tới 75% thị phần là mức giá quá rẻ.

Năm 1994, Coca-Cola xây nhà máy thì giá trị của nhà máy này đã vào khoảng 8 triệu USD”, ông Lại Tiến Mạnh - CEO Mibrand nhận định tại hội thảo Định giá thương hiệu do đơn vị này đồng tổ chức với MVV Coaching mới đây.

Trong khi đó, Việt Nam thời bấy giờ đã là một thị trường tiêu dùng khá lớn với số dân lên tới 75,5 triệu người.

Nay, khi một làn sóng FDI mới lại tràn vào Việt Nam, hàng loạt thương hiệu Việt đã bán một phần, hoặc bán toàn bộ cho nước ngoài.

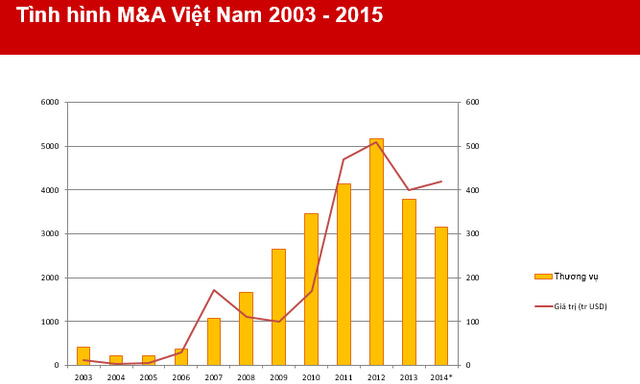

Nguồn: Diễn đàn M&A Việt Nam.

Một số thương vụ điển hình là Nguyễn Kim bán 49% cổ phần cho Central Group (Thái Lan), Fivimart bán 30% và Citimart bán 49% cổ phần cho Aeon (Nhật Bản), Kinh Đô bán 80% mảng bánh kẹo cho Mondelez International (Mỹ)…

Nhiều doanh nghiệp Việt khi đứng trước một lời đề nghị M&A của doanh nghiệp nước ngoài thường thắc mắc không hiểu sao họ định giá doanh nghiệp cao như vậy, ông Đặng Xuân Minh - CEO AVM Việt Nam cho biết.

Nếu có đối tác ngỏ lời muốn mua công ty của bạn, mức giá nào sẽ hợp lý?

Theo kinh nghiệm định giá các thương vụ M&A gần đây, ông Minh cho biết, công thức tính giá trị công ty khi M&A khá đơn giản.

Chúng ta có thể tạm tính giá trị công ty theo 2 công thức sau:

10 x Lợi nhuận x k%

3 x Doanh thu x k%

Trong đó, hệ số k được tính tùy theo ngành.

Ví như trong thương vụ Kinh Đô – Mondelez với mức giá 370 triệu USD, hệ số k của ngành hàng tiêu dùng được tính vào khoảng 45% - 60%.

Với các ngành khác như ngành xây dựng, hệ số k sẽ thấp hơn, vào khoảng 30%. Với những doanh nghiệp có tiếng trong ngành như Coteccons chẳng hạn, hệ số k sẽ cao hơn.

Quay trở lại việc “bán mình” của Dạ Lan với mức giá 3 triệu USD, ông Minh cho rằng: Mức giá này có thể cho là rẻ, nhưng là tốt.

Trường hợp của Tân Hiệp Phát chẳng hạn, nếu doanh nghiệp này “bán mình” 3 năm trước, giá sẽ tốt hơn thời điểm bây giờ, sau khi dư luận dậy sóng về sự cố “ con ruồi ”.

Trong quan điểm M&A, người chủ sở hữu đến một thời điểm nào đó sẽ rời bỏ thị trường.

Giả sử chủ của Dạ Lan - ông Trịnh Thành Nhơn không đủ sức đưa thương hiệu này chiếm tới 90% thị phần trong 10 năm nữa, thì việc bán hay bán một phần là chiến lược tốt.

“Sẽ không có đáp số nào đúng, tất cả chỉ là “giả sử”. Người chủ sẽ tự chọn quyết định cho mình”, ông Minh nói.